가업승계

경영과 기술의 대물림

기업이 동일성을 유지하면서 상속이나 증여를 통해 소유권, 경영권을 후계자에게 넘겨주는 것

가업승계

경영과 기술의 대물림

기업이 동일성을 유지하면서 상속이나 증여를 통해 소유권, 경영권을 후계자에게 넘겨주는 것

가업승계

필요성

기업 가치 보전

회사 고유의 경영 노하우 전수, 회사의 발전 가능성 유지, 지속경영과 고용안전

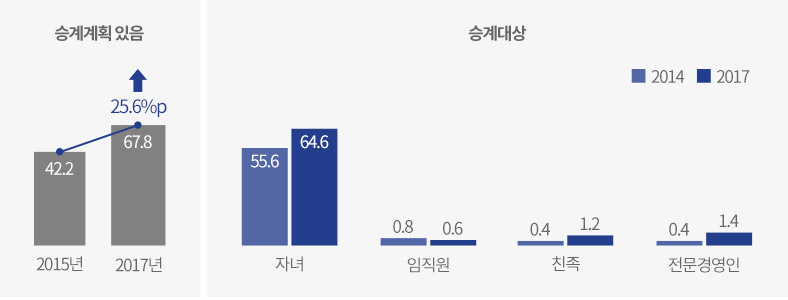

중소기업 10곳 중 7곳은 자녀에게 ‘가업 승계’ 할 계획이 있습니다.

가업승계

리스크

기업승계 비용 : 상속세 및 증여세 납부 부담

중소기업은 원활한 가업승계를 위해

가업승계 사전요건 충촉과 사후관리요건 유지 곤란. 위반시 추징 위험

피상속자 · 증여자, 상속인· 수증자 자격요건

| 구분 | 가업승계 상속공제 | 가업승계 증여 | |

| 피상속자 · 증여자 요건 |

대표이사 재직요건 |

|

|

| 주식보유 기준 |

비상장시 50% (상장사 30%) 이상을 10년 이상 계속해 보유 | ||

| 최대주주 및 최대출자자 | - | ||

| 상속인 · 수증자 요건 |

연령 | 18세 이상 (증여의 경우 주거자여야 함) | |

| 가업종사 | 상속개시일 전 2년 이상 가업 종사 | 증여일로부터 3개월 이내 가업 종사 | |

| 임원 및 대표이사 취임 |

상속일로부터 6개월 이내 임원 취임 + 2년이내 대표이사 취임 |

증여일로부터 5년 이내 대표이사 취임 |

|

| 기타 | 배우자가 요건 충족시 상속인 요건 충족으로 봄 |

최대주주등의 자녀 1인에 대해서만 적용 |

|

가업승계 사후관리요건

| 구분 | 가업승계 상속공제 | 가업승계 증여 |

| 사후관리 요건 |

|

|

| 추징 |

|

· 기본 상증세율 적용 과세 + 이자상당액 |

가업승계

체크포인트

기업승계 유형

후계자에 따른 유형

승계 과정에 따른 유형

자녀 승계 : 기업의 소유주가 자신의 자녀에게 회사를 물려주는 것

제3자 승계 : 자녀를 제외한 친족이나 임원, 직원, 주주 등에게 회사를 물려주는 것

M&A : 기업의 인수나 합병을 통해 매각, 폐업으로 승계하는 것

경영권 승계 : 후계자에게 교육과 승진 등을 통해 경영실무 전반을 물려주는 것

지분 승계 : 후계자가 기업 내에서 법적으로도 실권을 행사 할 수 있도록 회사 지분의 일정비율 이상을 물려주는 것

경영권 승계 : 후계자에게 교육과 승진 등을

기업승계 주식에 대한 증여과세특례

중소기업 경영자가 생전에 주식을 증여할 경우 공제해 주는 제도(조세특례제한법 5 30의6)

[증여세 과세특례 적용 여부에 따른 납부세액 비교]

| 구분 |

| 증여세 과세가액 |

| 증여공제 |

| 증여세 과세표준 |

| 세율 |

| 산출세액 |

| 신고세액 공제 |

| 자진납부 세액 |

| 일반증여 |

| 70억원 |

| -5,000만원 |

| 69억 5,000만원 |

| 50% (누진공제-4억 6,000만원) |

| 30억 1,500만원 |

| 5% 공제 |

| 28억 6,400만원 |

| 가업승계주식 특례적용 |

| 70억원 |

| -5억원 |

| 65억원 |

| 30억원 이하 10% 30억원 초과분 20% |

| 10억원 |

| - |

| 10억원 |

중소기업 주식 80%를 보유한 A가 성인자녀 B에게 70억원어치 주식을 증여하는 경우를 가정해 보자.

일반적으로 자녀에게 주식을 증여한다면, 공제액은 5000만원이므로 과세표준은 69억5000만원이다. 과세표준이 30억원을 초과할 경우, 세율은 50%인데, 5%를 감면(2019년 3%)받을 수 있으므로 최종적으로 내야 할 증여세는 28억 6400만원이다. 여기에 누진공제액인 4억6000만원을 빼면 산출세액은 30억 1500만원이다. 증여세 신고를 3개월 이내에 할 경우 10% 감면받을 수 있으므로 최종적으로 내야 할 증여세는 27억1350만원이다.

그러나 같은 70억원을 증여해도 가업승계 주식에 대한 과세특례를 적용받으면 세금을 절약할 수 있다. 이 경우 증여공제액은 5억원이므로 증여세 과세표준은 65억원이다. 30억원까지는 세율이 10%이므로 3억원, 30억원 초과분인 35억원은 세율이 20%이므로 7억원이다. 최종적으로 내야 할 세금은 10억원이다.

일반적으로 자녀에게 주식을 승계한 경우보다 18억 6400만원을 적게 부담한다.

가업상속공제

피상속인이 10년 이상 영위한 중소기업 등을 상속인에게 정상적으로 승계한 경우 최대 500억원까지 상속공제하는 제도

(상속세 및 증여세법 6 18-2)

[가업상속재산 유무에 따른 납부세액 비교]

| 구분 |

| 상속 재산가액 |

| 가업상속공제액 |

| 일괄공제 |

| 상속세 과세표준 |

| 세율 |

| 산출세액 |

| 산출세액 |

| 자진납부 세액 |

| 가업상속공제 적용대상이 아닌 경우 |

| 600억원 |

| 없음 |

| 5억원 |

| 595억원 |

| 50% (누진공제 4억 6,000만원) |

| 292억 9,000만원 |

| 12억 6,450만원 |

| 278억 2,550만원 |

| 가업상속공제 적용대상인 경우 |

| 600억원 |

| 500억원 |

| 5억원 |

| 95억원 |

| 50% (누진공제 4억 6,000만원) |

| 42억 9,000만원 |

| 2억 1,450만원 |

| 40억 7,550만원 |

가업상속재산이 600억원이고 대표이사가 20년간 경영한 중소기업이 있다고 가정해 보자.

가업상속재산이 600억원이고 대표이사가 20년간 경영한 중소기업이 있다고 가정해 보자. 이 기업이 가업상속공제 적용을 받지 않고 다른 공제액도 없을 경우, 과세표준은 일괄공제액인 5억원을 차감한 595억원이다.상속세(50%)에 누진공제액(4억 6000만원)을 적용하면 최종 산출세액은 292억9000만원이 된다. 상속재산의 절반에 가까운 금액을 세금으로 내야한다는 의미다.

가업상속공제를 적용받을 경우 결과는 완전히 달라진다. 상속재산가액인 600억원에 일괄공제액(5억원)과 가업상속공제액(500억원)을 차감하면 과세표준은 195억원까지 줄어든다. 여기에 상속세와 누진공제액을 적용하면 최종 산출세액은 42억9000만원이 된다.

가업상속을 받았을 경우와 그렇지 않은 경우 산출세액이 250억원이나 차이가 난다는 얘기다.

창업자금의 증여세 과세특례

특례내용 : 증여세 과세가액(30억원 한도, 창업을 통해 10명 이상 신규 고용시 50억원 한도)에서 5억원을 공제한 후10%의 특례세율을 적용해 증여세 과세 후 부모 사망 시 상속재산으로 재정산 (상속세 및 증여세법 6 18-2)

증여세를 줄여 자녀의 창업을 지원합니다.

성공적인

해외 가업승계

사례분석

| 기업 (승계 세대, 국적) |

기업연수, 매출액 (2015년 기준) |

기업승계 관련 활용 제도 |

기업연수, 매출액 (2015년 기준) | 성공적인 가업승계 사례 분석 |

| 포드 (4세대, 미국) |

· 113년 · 1406억 달러 |

· 차등의결권 · 공익재단 · 차등의결권 가문 내거래 협약 |

· 차등의결권주와 재단 설립을 결합, 상속세 최소화 및 지배력을 유지하는 방식으로 승계 |

1 가업승계에 대한 종합적인 계획을 수립하여 주식을 집중 승계하였음 가업승계 과정에서 상속·증여세 부담을 최소화해 지분 율이 감소되지 않도록 하였음 집중 승계가 실패해 가족주주가 많은 경우에는 지분풀링 협약 등을 통해 가족의 지배력이 약화되는 것을 방지하기 위한 노력이 병행되었음 가족구성원 간 기업가치에 대한 공유 및 유대감이 형성돼 있어 구성원 간 불화 없이 승계가 진행되는 전통을 만들어감 편법적 경영권 승계(예: 일감 몰아주기)를 통한 경영권 승계 등)를 이용하지 않고 합법적인 제도적 틀 안에서 이루어졌음 |

| BMW (3세대, 독일) |

· 103년 · 921억 유로 |

· 지배력 유지 및 승계 목적의 지분관리 회사 | · 마지막 직계가족에게만 집중 승계해 지분 분산 방지 · 직접적인 증여가 아니라 지분관리 회사 지분을 장기간에 걸쳐 증여 하는 방식으로 상증세 부담 완화 및 지배력 유리 |

|

| 헨켈 (5세대, 독일) |

· 140년 · 190억 유로 |

· 지분관리 회사, 재단 · 가족지분풀링 협약 |

· 가족이 설립한 지분관리 회사, 재단, 신탁으로 다수의 가족 주주가 구성돼

있어 합의를 통한 총수 선출 및 가문 지배력 희석 방지를 위한 가족지분풀링 협약을

1984년부터 3회 연장해 2033년까지 체결 · 협약은 판례를 통해 민법상 조합으로 법적 지위 인정 |

|

| 하이네켄 (4세대, 네덜란드) |

· 152년 · 205억 유로 |

· 다층적 지주회사 · 공익재단 |

· 세대별 소수 자손으로 지분 분산 또는 상속 관련 분쟁 없이 승계 · 2단계 지주회사 구조로 지배력 유지와 상속세 완화 · 공익재단을 통한 상속세 완화, 장기 승계 계획 수립 |

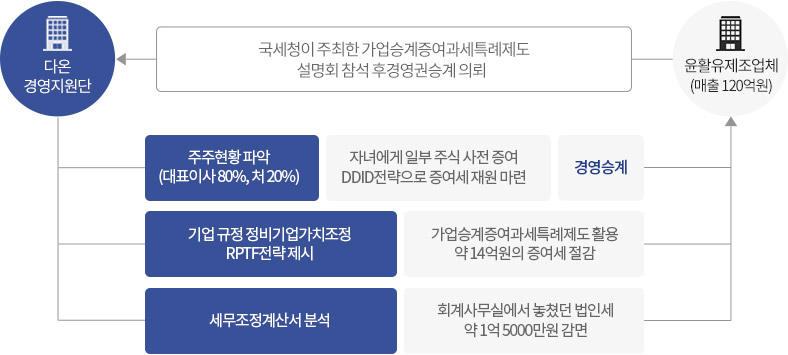

다온의

실행방안

가업승계

CASE

증여세 14억원을 줄였습니다.